econnomía

traducción al español de textos más o menos novedosos sobre economía

lunes, 27 de julio de 2015

Grexit, De Long y los salarios de Sinn

por Michael Roberts, publicado el 26/7/2015 en https://thenextrecession.wordpress.com/2015/07/26/grexit-de-long-and-the-wages-of-sinn/

Ahora que el polvo se ha asentado (por un tiempo) en Grecia, la economía convencional ha estado reconsiderando qué salió mal con Grecia y cuál habría sido la mejor solución. Y ahora parece que las dos alas principales de la corriente principal: neoclásicos, neoliberales Austeridistas, por un lado; y keynesianos en el otro lado, estan de acuerdo. El Grexit habría sido y sigue siendo la mejor solución.

El líder del keynesianismo estadounidense Brad de Long se ha unido a Paul Krugman y Joseph Stiglitz para argumentar que el Grexit es la opción más barata para los griegos (http://www.bradford-delong.com/2015/07/highlighted-failing-to-manage-the-eurozone-economies-how-we-are-not-making-our-own-new-mistakes.html).

De Long esta simplemente asombrado y sorprendido de que los líderes del euro continúen exigiendo austeridad y compromiso con las reglas del euro cuando es evidente que no estaban funcionando. Era irracional. "Debido a lo que el Atlántico Norte había vivido durante los años 1930, yo diría que, en esta ocasión no vamos a cometer los mismos errores que los políticos cometieron en la década de 1930. Esta vez cometeríamos nuestros propios, diferentes -y espero que menores- errores. Estaba equivocado. La zona euro está cometiendo los errores de la década de 1930, una vez más. Y está en situación de cometerlos en una forma más brutal, más exagerada, y más persistente que lo que hicieron en los años 1930. Pero no lo vi venir. Y así, cuando la crisis de la deuda griega surgió en 2010, me pareció que debido a que las lecciones de la historia eran tan obvias, el camino hacia la resolución de la crisis griega sería sencillo".

Qué idiotas eran y son los líderes del euro. ¿Seguramente deberían haber visto desde 2010 que tendrían que "ofrecer a Grecia suficiente ayuda, apoyo, dinero adicional, recortes de deuda, y reprogramación de la deuda para hacer una Grecia mejor al permanecer en la zona euro de lo que hubiera sido si hubiera salido, depreciada, quebrada, y reestructurada"?

Esto es lo que esperaban el ex ministro de finanzas Varoufakis y el primer ministro Tsipras liderando al gobierno griego cuando negociaron con la Troika. Así explicó Varoufakis su estrategia: "un análisis marxista tanto del capitalismo europeo como de la condición actual de la izquierda nos obliga a trabajar en pro de una amplia coalición, incluso con la derecha, cuya finalidad debe ser la resolución de la crisis de la zona euro y la estabilización de la Unión Europea ... Irónicamente, ¡aquellos de nosotros que detestamos la zona euro tenemos la obligación moral de salvarla!"

(http://yanisvaroufakis.eu/2013/12/10/confessions-of-an-erratic-marxist-in-the-midst-of-a-repugnant-european-crisis/#_edn2)

Pero, como dice De Long, "eso no sucedió". Así que ahora, dice De Long, el Grexit es la única salida. Y cita el aparente éxito de Islandia, un país muy pequeño que ni siquiera está en la UE, por no hablar de la zona euro, y por lo tanto fue capaz de devaluar y suspender pagos para resolver su crisis de deuda y ahora está corriendo hacia la prosperidad. "Basta con mirar el grado relativo de la recuperación -esencialmente completo, y ninguno- en Islandia y Grecia, respectivamente".

¿En serio? Islandia sirve continuamente a los keynesianos como modelo para resolver la crisis de la deuda y la depresión que está sufriendo Grecia. Pero es un mito nórdico, como he explicado en varias notas. https://thenextrecession.wordpress.com/2013/03/27/profitability-the-euro-crisis-and-icelandic-myths/.

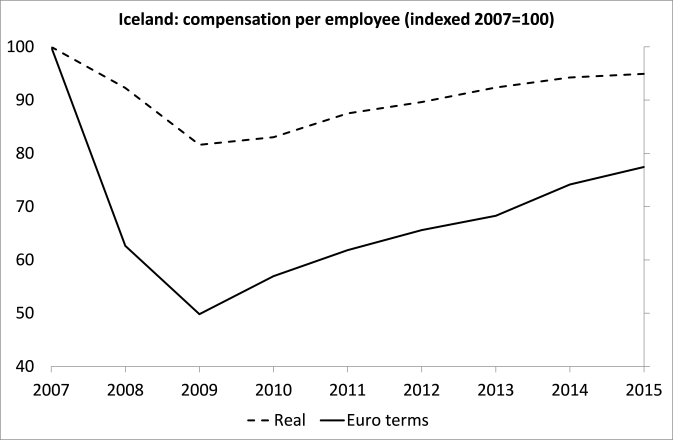

Esta historia de suspensión de pagos y devaluación simplemente no es cierta. Islandia no repudió las enormes deudas en las que sus bancos corruptos incurrieron con instituciones extranjeras (principalmente del Reino Unido y Países Bajos). Con el tiempo, las renegociaron y ahora están pagándolas de nuevo, como Grecia. Y la devaluación no significó que los islandeses se escaparan de una gran pérdida en su nivel de vida. Lo han hecho mejor que los griegos en ese aspecto, pero los islandeses partían de un nivel de vida mucho más alto que los griegos. Aun así, en términos de euros, los ingresos reales de los empleados de Islandia cayeron un 50% y siguen siendo un 25% inferiores a los niveles anteriores a la crisis.

Sí, Islandia hizo nacionalizar sus bancos, pero luego los privatizó de nuevo en un tiempo récord. Dos de los tres principales bancos colapsados en Islandia son ahora propiedad de sus acreedores, no del Estado. El tercer banco, Landsbanki, todavía está nacionalizada pero eso es únicamente a causa de las causas judiciales en curso que involucran a Icesave. La mayoría de los acreedores en realidad venden sus participaciones a los hedge funds extranjeros. Algunos de los bancos en quiebra sólo se quedaron bajo control del gobierno durante unas semanas. SPRON, por ejemplo, se fusionó con Arion Bank, que a su vez fue entregado a sus acreedores un par de semanas más tarde, esencialmente un don gratuito a los acreedores extranjeros de Kaupthing.

El alabado modelo de recuperación de Islandia que implicaba una devaluación de su moneda se acopló con controles de capital. Y éstos siguen siendo un serio lastre a la inversión para el sector capitalista. Islandia está creciendo a un 2% anual, más rápido que gran parte de Europa. Pero el FMI había pronosticado inicialmente un crecimiento anual de alrededor del 4,5% desde 2011-2013.

Muchos islandeses dicen que no 'sienten' este modesto crecimiento. Salvo el auge de la pesca y el turismo, las empresas se quejan del estancamiento. Alrededor del 80% de las familias se inundó en deudas por préstamos de vivienda indexados a la inflación. La inversión es de menos del 15% del PIB, un mínimo histórico. Los ingresos reales se han reducido drásticamente en los hogares islandeses al estar su deuda hipotecaria indexada a la inflación.

El ingreso real en Islandia

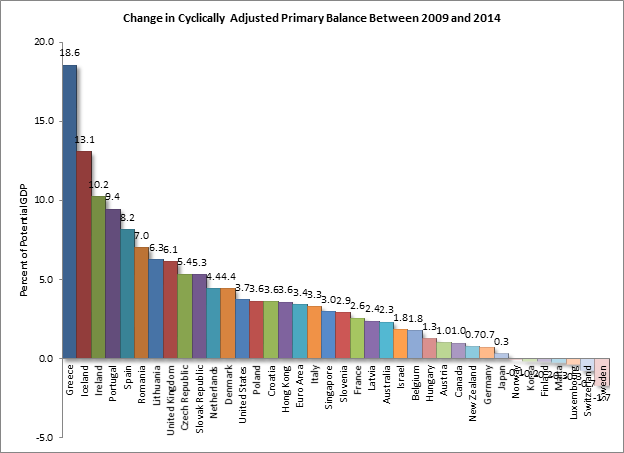

Y no es cierto que a través de la suspensión de pagos y la devaluación, los islandeses evitaran el impacto de la austeridad. Miren este gráfico del grado de cambio en el equilibrio presupuestario de los gobiernos antes de costes financieros como % del PIB nacional a nivel mundial entre 2009 y 2014. Grecia está a la cabeza en el grado de austeridad. Pero miren qué país es el segundo: Islandia.

La austeridad de Islandia

Brad De Long ahora estima que el coste del Grexit para la economía griega sería mucho menor que "los costes a largo plazo de permanecer en la zona euro, dada la austeridad exigida ahora en la oferta de Bruselas y Frankfurt". Eso puede ser cierto, pero el ejemplo de Islandia no lo confirma.

Y tampoco lo hace la explicación tradicional de la depresión griega ofrecida por los keynesianos: demasiada austeridad. De Long dice que "la razón principal del fracaso de las predicciones es, por supuesto, de la subestimacion por Bruselas y Frankfurt -y Washington, tanto en el FMI como en la administración Obama- del multiplicador keynesiano simple en el límite inferior cero de los tipos de interés".

Bueno, el "multiplicador keynesiano simple" mide el aumento en el crecimiento del PIB real, obtenido de una unidad de incremento en el gasto público. Pero la evidencia de que esto es decisivo no está clara - ver mi post, https://thenextrecession.wordpress.com/2012/10/14/the-smugness-multiplier/.

Por otra parte, he mostrado en notas anteriores que el impacto de la austeridad sobre el crecimiento en Grecia y en otros lugares es mucho menor que el impacto de la caída de la inversión capitalista debido a la baja rentabilidad y la alta deuda de las grandes compañías y del sector público. Como Frances Coppola recientemente dijo, "la historia de la crisis griega no es realmente la del despilfarro fiscal que desemboca en una "parada repentina". Es la del despilfarro del sector PRIVADO impulsado por el aumento de la deuda externa, él mismo resultante de (o causado por) la caída de la competitividad".

https://thenextrecession.wordpress.com/2015/03/14/greece-keynes-or-marx/

El multiplicador marxista mide la cantidad de crecimiento económico generado por la inversión en el sector capitalista y por lo tanto por cada unidad extra de rentabilidad (ver mi nota,

https://thenextrecession.wordpress.com/2013/01/13/multiplying-multipliers/).

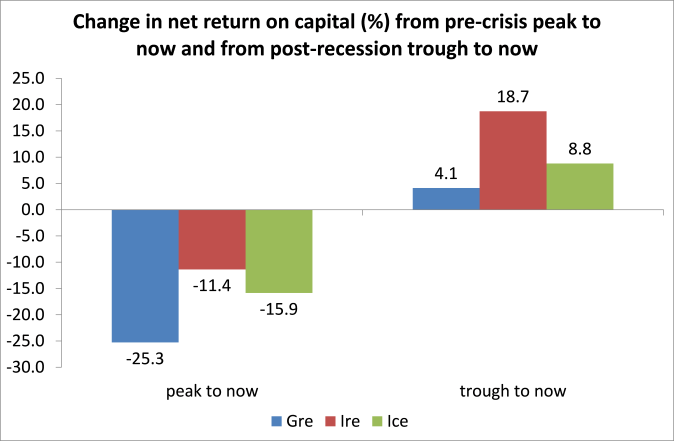

El capitalismo griego sufrió el mayor golpe a la rentabilidad en la Gran Recesión y su rentabilidad es la que menos se ha recuperado. Por el contrario, Irlanda fue la que menos sufrió de las tres economías de abajo, y su rentabilidad la que más se ha recuperado (aunque todavía está debajo de su pico). Y esto se refleja en el crecimiento económico. Esto es lo que explica la peor posición de Grecia, no la austeridad como tal, o el hecho de no devaluar.

Cambio de la rentabilidad

Sin embargo, De Long sigue estando sorprendido por la estupidez de los líderes del euro y los Austeridistas: "Así pues ¿por qué no hemos aprendido de nuestra historia? Todavía me froto los ojos con asombro: Yo hubiera pensado que la Gran Depresión fue un evento lo bastante notable en la historia de Europa como para que no volviéramos a cometer los mismos errores, exactamente, una vez más -y en este momento parece que así va a resultar en una forma más extrema".

Bueno, ahora parece que los Austeridistas no son tan estúpidos porque también están de acuerdo con que el Gobierno griego debe optar por el Grexit. El ministro de Finanzas alemán, Wolfgang Schauble, durante las tortuosas negociaciones sobre el "paquete de rescate" con Grecia, al parecer ofreció un trato a Varoufakis de hasta 50 mil millones de euros en "ayuda" si los griegos optaran por salir de la zona euro.

Y el economista líder del Austeridismo alemán y portavoz del partido euroescéptico alemán, AFD, el Dr. Werner Sinn está de acuerdo. "No hay muchos temas en los que esté de acuerdo con mis colegas Paul Krugman y Joseph E. Stiglitz y con el ex ministro de Finanzas griego Yanis Varoufakis. Pero uno de ellos es la opinión de que una salida de la zona euro sería aconsejable para Grecia".

Repitiendo los temas de Krugman y De Long, Sinn estima que Grecia necesita devaluar y esto no se puede hacer con éxito por 'devaluación interna' es decir, reducir los salarios y los precios, como las medidas actuales de la troika están tratando de hacer. "El crédito público ha retrasado una bancarrota griega, pero no ha logrado revitalizar la economía griega. Para competir, Grecia necesita una fuerte devaluación - una disminución relativa de su nivel de precios. Tratar de reducir precios y salarios en términos absolutos (por ejemplo, recortando los salarios) sería muy difícil, ya que llevaría a la quiebra a muchos deudores e inquilinos".

Para Sinn, la solución keynesiana no funcionará, no porque los keynesianos defiendan la devaluación de la moneda griega de hacer competitivo al capitalismo griego, sino porque también quieren aumentar el gasto público. "¿Qué hay de la solución favorecida por los izquierdistas: más dinero para Grecia? Sin duda, un enorme gasto público provocaría un estímulo keynesiano y generaría algún modesto crecimiento interno. Sin embargo, aparte del hecho de que este dinero tendría que provenir de los contribuyentes de otros países, esto sería contraproducente, ya que impediría la devaluación necesaria de una economía sobreapreciada y mantendria los salarios y los precios por encima del nivel competitivo".

Por eso, para Sinn, el Grexit sólo funcionaría si hace al sector capitalista griego rentable y más competitivo (a expensas de la mano de obra). Aquí Sinn explica la lógica perfectamente racional de austeridad que De Long y los keynesianos no entienden. La austeridad no es sólo un prejuicio ideológico estúpido por parte de los gustos de Schauble y Sinn (aunque puede ser que también), es una solución orientada a restaurar la rentabilidad del capital griego, como se ofreció para otras economías capitalistas en esta depresión. Ver mi nota https://thenextrecession.wordpress.com/2015/04/24/austerity-has-it-worked/.

Sinn no ofrece el ejemplo de Islandia, como hacen los keynesianos, sino el ejemplo de Irlanda: "Los irlandeses se apretaron el cinturón y se sometieron a una drástica devaluación interna mediante la reducción de los salarios, que a su vez condujo a bajar los precios de los bienes irlandeses tanto en términos absolutos como relativos. Esto hizo a la economía irlandesa competitiva de nuevo". Y desde luego que "se apretaron el cinturón". En mi gráfico de arriba con los cambios en los presupuestos gubernamentales desde 2009, Irlanda viene justo después de Grecia e Islandia. De hecho, ver el excelente artículo de Michael Taft sobre el modelo irlandés para Grecia: http://www.theguardian.com/world/economics-blog/2015/jul/10/ireland-no-model-greece-troika-austerity

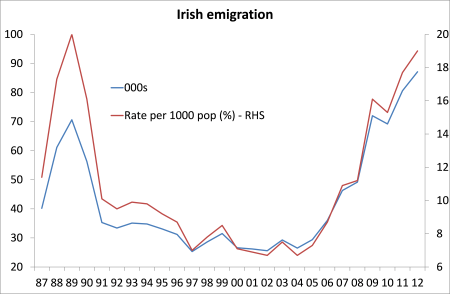

Sinn también olvida mencionar que la principal razón de que Irlanda se haya hecho competitiva ha sido la emigración masiva de la fuerza laboral y las condiciones fiscales especiales proporcionados por los gobiernos irlandeses para las multinacionales estadounidenses para operar allí. La emigración irlandesa ha vuelto a niveles no vistos desde los oscuros días de finales de 1980.

La emigración irlandesa

Es la misma historia con Estonia, otro ejemplo de exitosa "austeridad" y ahora, por supuesto, en Grecia, España y Portugal. Los Austeridistas apoyan sus propuestas para la recuperación de estas economías capitalistas débiles en enormes reducciones en los salarios y las condiciones de trabajo, recortes masivos en el gasto público y emigración masiva. Todo esto es para restaurar la rentabilidad del sector capitalista.

Pero, parece que Sinn y otros ahora calculan que la política de austeridad por sí sola no será suficiente para poner al capitalismo griego de nuevo en pie, aunque sea tambaleante. Ahora mejor que Grecia se vaya, devalúe su dracma y luego acometa medidas de austeridad. "Grecia tendría la opción de regresar a la zona euro, a un nuevo tipo de cambio, después de llevar a cabo reformas institucionales -como el registro público de la compra de tierras, la eficaz recaudación de impuestos, la información estadística precisa- y cumplir las condiciones normales para ser miembro de la zona euro. Podría llevar cinco o 10 años".

Porque como Sinn dice, "hasta que Europa se convierta en un estado federal -como debe llegar a ser, en algún momento- no va a tener una moneda como el dólar. Hasta entonces, lo que se necesita es una unión monetaria "viva", con opciones de entrada y salida ordenadas, junto con una regla de insolvencia de los estados miembros".

Así que ahí lo tenemos. Los keynesianos dicen que el camino a seguir es a través del Grexit y también lo hacen muchos Austeridistas. Ambos ven el Grexit como una solución para salvar al capitalismo griego. Los keynesianos piensan que "liberará" al capitalismo griego de la austeridad. Los Austeridistas piensan que 'liberará' a los líderes del euro del despilfarro de financiar una economía capitalista que cae. Pero ninguno de los dos lados tiene razón, si la rentabilidad del capital no se recupera en Grecia y en Europa.

domingo, 17 de marzo de 2013

¿Qué más da?

VALOR Y MARX:

¿POR QUÉ IMPORTA?

Por Alan

Freeman; mayo 2002.

Universidad

de Greenwich

Hace cinco años se publicó un libro,

editado por mí y Guglielmo Carchedi. En este libro se explica lo que yo

pensaba que el "lector ingenuo" entendía por Marx. 'Para tal

lector', escribí, 'tal vez idealista, descontento con la opresión o la

injusticia, con ganas de cambiar el mundo y deseando por ello entender cómo

funciona,'

Marx dice, en resumen: hay personas que

son dueños de propiedades para su disfrute, y gente que no. Estos últimos

crean la riqueza, sin la cual los primeros no existirían. Los ricos

mantener esta injusticia con la opresión, el engaño, la corrupción y la fuerza. Se

pelean por el botín, infligiendo al mundo sus males y sufrimientos. Y el

objeto de su deseo periódicamente se escapa de control, causando estragos entre

culpables e inocentes, con trágica o cómica indiferencia. Sin embargo, el

proceso da a los que crean riqueza, si se organizan conscientemente para

hacerlo, la oportunidad de derrocar este orden y fundar uno mejor.

La visión convencional de la economía de

Marx, incluida la de la gran mayoría de los economistas marxistas, es que esa

visión ingenua no puede ser verdad. Los escritores en nuestro libro

muestran que puede ser. Hemos hecho una declaración sencilla. 'Los

seguidores de Marx han anunciado el fracaso de su proyecto', escribimos, 'la

premisa de El Capital mismo: "revelar la ley económica del movimiento de

la sociedad moderna".

Esto ha tenido un impacto incalculable

sobre la percepción de Marx por el no especialista, el militante, el

simpatizante y el honesto observador desinteresado de su obra. La

concepción heredada entre los intelectuales es que por muy imponentes que sean

las ideas políticas y sociales de Marx, su economía está mal. Las

contribuciones a este libro demuestran que estas acusaciones son manifiesta y

profundamente falsas. No sólo son infundadas las acusaciones de

incoherencia, sino que no es necesario "revisar" o

"corregir" a Marx para mostrar esto... En este sentido difiere de

todos los demás intentos por defender la teoría de Marx de sus críticos

modificando o "corrigiendo" esta teoría. Ninguno de los

colaboradores afirma que Marx sea inmune al error o que un mayor desarrollo de

su pensamiento se puede evitar, sin embargo no cometió los errores de los que

ha sido acusado.

El punto débil decisivo de la reciente

discusión sobre el valor, como hasta ahora se ha realizado en las revistas de

lengua italiana, es que al no hacer referencia a este debate, con honrosas

excepciones, no ha podido presentar la defensa de Marx. Es vivir en el pasado,

ensayando y haciendo un refrito de un debate que tiene veinte años, sin

reconocer los avances que han aparecido en esos veinte años y que dan la vuelta

radicalmente a las ideas recibidas que Sraffa, Coletti y Napoleoni daban por

sentado.

Nuestro caso es simple: lo que la

investigación moderna ha demostrado es que la teoría de Marx no es errónea. No

hay ninguna inconsistencia lógica. Su relato de la transformación es

totalmente coherente en sí misma, su ley de la tendencia de la tasa de ganancia

es, en términos del concepto de valor que hemos demostrado que posee, libre de

error lógico. Los llamados «errores» en Marx no surgen de su propia

teoría, sino de una interpretación específica y errónea de ella que se origina

con von Bortkiewicz, se introduce al mundo occidental por Sweezy, se hace

matemáticamente rigurosa por Seton, Morishima, y, finalmente, Sraffa. Esta

teoría adolece de un defecto fatal: no es la de Marx.

Por supuesto, como cualquier defensa

académica, no afirmamos esto sin pruebas. Los artículos que aparecen en

nuestro libro, y los artículos que sometemos a debate en el Proteo,

presentaremos nuestro caso, ya es accesible en Inglés en un número creciente de

publicaciones. En los escritos de los pioneros de este punto de vista,

como Paolo Giussani y el propio Guglielmo Carchedi, ya está disponible en

italiano aunque ha sido en gran medida (y escandalosamente) ignorado por todos

los demasiados contribuyentes a la presente discusión.

No pedimos que los participantes

presentes en el debate acepten nuestro argumento, que por supuesto es muy

controvertido, sin razonamiento o discusión. Nosotros pedimos que

reconozcan que este punto de vista existe. En la medida en que no lo

hacen, podríamos argumentar que el resultado de la discusión no puede ser

tratado como científico y no ha podido presentar el caso en apoyo de Marx

adecuadamente al público italiano.

El propósito de esta breve introducción

es tratar de explicar, como yo lo veo, por qué esto importa.

En primer lugar, ¿cuál es el fondo de la

cuestión? Cavallaro, en mi opinión, identifica correctamente esto. 'En

terzo luogo », escribe de la visión tradicional del concepto del valor de

Marx," scontando la diversità di composizione organica del capitale nei

diversificación Settori della produzione, si deve determinare il Saggio di

profitto come rapporto tra il plusvalore totale e la somma di capital costante

e capitale variabile, e, una volta dato quest' ultimo, provvedere un

rettificare i prezzi del'output ... agli input si debbono applicare gli stessi

prezzi dell'output; prezzi relativi e saggio di profitto vengono ora

determinati simultaneamente a la Sraffa'.

La dificultad es muy simple: Marx nunca

determinó los precios o valores de esta manera y tampoco es concebible que

pudiera haberlo hecho. La suposición de que los precios de los insumos y

los productos tenían que ser iguales (también conocida como, y matemáticamente

idéntica a, la hipótesis del equilibrio económico) se impuso en su totalidad

por escritores posteriores. Bortkiewicz mismo, que introdujo esta

afirmación, no lo atribuyó a Marx, presentándolo en su lugar como una

corrección necesaria a Marx con el fin de llevarlo en línea con las opiniones

de Walras, el fundador de la economía neoclásica moderna. Como Gattei (1982)

atestigua, la primera carta de Bortkiewicz a Walras el 9 de noviembre de 1887

termina con las siguientes palabras: "Sus escritos, señor, han despertado

en mí un gran interés en la aplicación de las matemáticas a la economía

política, y me han señalado el camino por recorrer en mis investigaciones sobre

la metodología de la ciencia económica". Esta carta se reproduce en

Jaffé (1965 p230 Vol. II). De Marx, Bortkiewicz se dedicó a escribir:

Alfred Marshall dijo una vez de Ricardo:

"Él no dice claramente, y en algunos casos quizá no percibe entera y

claramente cómo, en el problema del valor normal, los diversos elementos se

gobiernan unos a otros mutuamente, no sucesivamente, en una larga cadena de

causalidad". Esta descripción se aplica aún más a Marx... [Que] se

mantuvo firme en la idea de que los elementos en cuestión deben considerarse

como una especie de cadena causal, en la que cada enlace está determinado, en

su composición y su magnitud, solo por los enlaces precedentes... La

economía moderna está comenzando a liberarse gradualmente del perjuicio

sucesivista, correspondiendo el principal mérito a la escuela matemática

encabezada por Léon Walras.

Bortkiewicz fue claro en un asunto que

el pensamiento posterior ha oscurecido: su enfoque no era interpretar las ideas

de Marx, sino cambiarlas. Su intención fue la de sustituir el concepto propio

Marx, de no-equilibrio, por un concepto de equilibrio walrasiano. Sin

embargo, la idea que ha conquistado la literatura moderna, en el inicio de Paul

Sweezy, quien declaró que Marx era un escritor en el marco de equilibrio

general, es que este concepto "equilibrista" del valor es el de Marx,

y éste es el origen de todas las confusiones que rodean sus supuestos errores.

Nuestro caso es que todos esos errores,

y todas estas incoherencias, no surgen de Marx, sino de tratar de interpretar a

Marx como un economista del equilibrio. El nudo gordiano tiene que ser

cortado, hay que dejar de tratar de entender a Marx -el más ardiente cronista

del fracaso inherente del capitalismo para alcanzar nunca el equilibrio- como

un teórico que comenzara por suponer lo contrario de este evidente estado de

cosas.

Una vez hecho esto, las contradicciones

desaparecen y una investigación nueva y diferente por completo debe comenzar, a

saber, en lugar de lo que está mal en Marx, podemos empezar por fin a

preguntarnos acerca de lo que es correcto en Marx. Porque, por supuesto,

eso de ninguna manera demuestra, simplemente porque Marx fuera lógicamente

coherente, que lo que escribió sea verdad empírica. Es el trabajo de la

investigación científica, comparando la teoría con los hechos y las pruebas,

averiguar esto. El tema es que si se permite que esto suceda, Marx no

podía ser excluido de la investigación, la «prehistoria» de la economía

marxista podría llegar a su fin y que podría ser aceptado como un teórico

legítimo cuyas ideas constituyen una alternativa perfectamente válida para las

ideas dogmáticas y fundamentalistas que constituyen la ortodoxia de hoy.

Sin embargo, esto no sucede. Incluso

los marxistas, debatiendo fervientemente qué pueden salvar de la concepción

académica heredada de los "errores" de Marx, dejan fuera de su campo

los mismos argumentos y las pruebas que por lo menos nos llevarían a considerar

la posibilidad de que en realidad no cometiera tales errores. ¿Por qué? Esto

es a lo que voy a dedicar el resto de esta breve introducción.

Recientemente me ha invitado a Roma un

departamento de La Sapienza que se ocupa de las estadísticas económicas, un

tema que siempre ha estado en el centro de mis preocupaciones y del que soy

ahora responsable en el gobierno de Londres aunque, por supuesto, al igual que

con mi presentación principal, las opiniones que expreso aquí son de mi

autoría, y ni el GLA o cualquier parte del mismo tiene ninguna responsabilidad

sobre ellas.

Me concentro en un punto que los buenos

estadísticos toman muy en serio: la importancia de los conceptos analíticos. Entonces

relacionaré esto con el papel, en el pensamiento económico, de la asunción de

equilibrio.

Para tomar primero la cuestión de los

conceptos. Carchedi ha dicho en otro lugar que el requisito más

importante, pero ausente, en el análisis político-económico es el marco

conceptual que se utiliza para acercarse a él. Esta no es una idea

polémica, ya que la economía positiva hace el supuesto estándar de que su marco

conceptual está "dado"; no se encuentra en su literatura una noción

real de que este marco deba ser puesto a prueba críticamente, una vez que se ha

establecido. Es simplemente el supuesto discurso común de la ciencia

económica.

No es ampliamente entendido o reconocido

que un cambio en el marco analítico conduce a un cambio en las conclusiones. Sobre

todo, quiero argumentar, conduce a un cambio en las explicaciones causales que

ofrecemos para lo que observamos. Para decirlo de otro modo, si se adopta

un conjunto diferente de conceptos, se tiene una teoría diferente.

Tomemos el concepto económico más simple

posible, el del producto. ¿Ha crecido el producto de, por ejemplo,

Turquía, en los últimos diez años? ¿Y cómo ha sido este crecimiento en

comparación con el de los EE.UU.? Si se mide en dinero, sin duda, ha

crecido con mayor rapidez. En 1991 fue 638 millones de billones de liras turcas

y en 1999, 838 millardos de billones, un crecimiento de 129000%. Si se

mide en dólares, sin embargo, ha crecido de $ 125 millardos a $

153 millardos, un crecimiento del 22%.Así pues, tenemos una prueba sencilla que

el producto nominal es un concepto inadecuado de producto, ya que no está bien

definido, sino que depende de la moneda. Esta prueba se presenta sin

ninguna necesidad de una reflexión conceptual sobre la naturaleza de la

inflación, a partir de la presentación misma de los propios datos, las propias

estadísticas tal como las recibimos de los estadísticos.

Así que parece que, detrás de las

diversas medidas "nominales" de la producción, debe haber algo más

definitivo, más estable. Los economistas por lo tanto, han desarrollado el

concepto de producción "real", aceptando con ello la idea herética de

que a veces la esencia es diferente de la apariencia. El producto

"real" es un intento de expresar la idea de que detrás del precio se

encuentra algo más, independiente de los precios, y que podemos concebir como

una cierta cantidad de producción, como una magnitud física.

Sin embargo, esto en sí es igualmente

problemático y de nuevo la demostración podrá realizarse sin recurrir a la

reflexión conceptual, a partir de los propios datos. Si por ejemplo se

mide el producto de Turquía en dólares "reales" uno encuentra que en

realidad se ha expandido un 2,3% en los últimos diez años. Pero si se mide

en liras "reales" ha crecido un 31%. Y hay razones de peso para

medir la producción de Turquía en euros reales, lo que daría lugar a un nuevo

dato. Así que de nuevo, ¿cuál es la medida realmente “real” de la

producción?

Al plantear estos problemas con mis

colegas economistas, una reacción común es tratarlo como un problema de

medición. Hay, se supone, algo así como un concepto único y coherente de

"producto" y la única dificultad es conseguir una buena estimación

del mismo.

Esto no resiste al examen. El

precio de una pizza no es sólo una manera diferente de medir su tamaño, sino

que expresa una propiedad diferente de la pizza. Del mismo modo, el valor

en dólares "reales" de la producción turca expresa algo diferente del

valor en liras “reales”, expresa en cierto sentido el poder de compra de la

producción turca en el mercado mundial, en comparación con el mercado interno. Estas

no son medidas distintas de un mismo concepto, son una medida única de dos

conceptos diferentes, y ambos a su vez difieren de un tercer concepto, el

precio nominal de este producto. Sin embargo, la teoría económica está

feliz de actuar como si hubiera una, y sólo una "producción real" que

podría, en contra de toda la evidencia estadística, ser cuantificada

unívocamente, de manera que las leyes económicas del movimiento podrían ser

expresadas unívocamente en términos de la misma.

Además, esta no es una cuestión

meramente cuantitativa, sino que tiene consecuencias cualitativas. Si se

nos hace la pregunta: "¿Turquía ha crecido más rápido que los EE.UU. en

los últimos diez años? responderemos "sí" si empleamos un

concepto de producción, y "no" si empleamos otro.

Lo más significativo de todo es que da

lugar a diferentes explicaciones causales, es decir, teorías diferentes. Si

se quiere explicar si la economía de Turquía ha crecido o por qué, una conexión

causal entre el crecimiento y la inversión es una cosa razonable que buscar. Pero

en ese caso, ¿en qué términos debe expresarse esta conexión causal? ¿Buscamos

explicar la alta tasa de crecimiento de Turquía en liras reales, o su menor

tasa de crecimiento en dólares reales? Y ¿qué es lo que entendemos por

"inversión"? ¿Se trata acaso de inversión en dólares, inversión

en dólares reales, inversión en Liras reales, inversión a coste histórico, a

coste corriente? ¿Cuál es el fondo de capital de Turquía, en comparación

con el fondo de capital de los EE.UU.? Los estadísticos argumentan acerca

de esto un día sí y otro no, los economistas formulan teoremas supuestamente

rigurosos en los que se trata el problema como si no existiera.

La teoría económica tradicional sostiene

que el capital es uno de los dos factores centrales de producción. Sin

embargo, cuando examinamos esta idea simple, que se incorpora a diario en

cientos de modelos econométricos y se encuentra en el corazón de la teoría

moderna del crecimiento, conduce a conclusiones que, cuando se examina más de

cerca, dependen críticamente de la forma en que son concebidos los datos que se

incorporan estos modelos. El propio concepto de 'capital' en sí es mucho

más problemático de lo que parece a primera vista.

Además, la mayoría de estos mismos

modelos econométricos incorporan una construcción teórica conocida como la

función de producción. En la función de producción, además de capital como

factor de producción, encontramos trabajo. Trabajo y capital se supone que

se sustituyen el uno al otro. Pero si se sustituyen mutuamente, tienen

algo en común, y ese algo debe ser cuantificable. Es un paso obvio, y es

de hecho uno de los objetivos de los economistas en la medición de ideas tales

como "productividad multifactorial" para tratar de expresar las dos

entradas en las mismas unidades, aunque sólo sea para tener una idea de su

impacto relativo.

Hemos visto que hay grandes dificultades

para expresar la noción de capital exclusivamente en términos de su

"tamaño real". Estos problemas se hacen más grandes, no menor,

si tratamos de medir el trabajo en el mismo marco, en términos del coste de la

compra.

Pero el trabajo tiene una medida de sí

mismo, que no está sujeto a las mismas dificultades que el capital: el tiempo. El

tiempo es una característica universal, perfectamente cuantificable de cada

proceso de producción con insignificantes (relativistas) diferencias entre el

tiempo de una persona y otra. Nada podría estar más cerca del ideal

ricardiano de una medida invariante. ¿Por qué, entonces, no expresar el

capital en términos de la medida natural del trabajo? Incluso en términos

de la teoría neoclásica, esto parece una línea obvia de investigación.

Una disciplina que se niega a investigar

la posibilidad teórica ciertamente no puede considerarse científica, ya que ha

dejado fuera del campo una posible explicación y no se ha comportado como debe

una ciencia, probando todas las explicaciones posibles contra la observación. Un

fracaso al investigar una posibilidad teórica seria sería una seria merma en la

pretensión de la economía de ser una ciencia en absoluto, en la que seguramente

su pretensión nuclear de ser "positiva" debe descansar.

Sin embargo, la economía neoclásica

rechaza esta línea de investigación, hasta tal punto extraordinario que, con

excepciones marginales, se niega incluso a enseñarla, a publicarla, a

proporcionar a los estudiantes de la asignatura el acceso a la misma, y en

muchas ocasiones, a proporcionar empleo a los que la siguen. Esta

exclusión sistemática, que globalmente significa una forma de censura, rivaliza

en cierto sentido con el nivel de exclusión que la Iglesia dedicó a la herejía

copernicana.

¿Por qué motivos la teoría económica se

retiró de una evidente línea de investigación? Cuando investigamos el

punto, nos encontramos con dos argumentos dados. La primera línea de

defensa es a menudo afirmar que la medición de la producción en términos de

tiempo de trabajo está pasada de fecha o desacreditada.

Pero, ¿qué tiene que ver la fecha de una

teoría con su verdad? La teoría del universo de Galileo fue inventada en

250 aC por Aristarco de Samos, conocido en tiempos de Copérnico como el

«Copérnico griego». ¿Era su teoría equivocada porque tenía 1800 años? En

la teoría de la luz, las teorías corpuscular y ondulatoria alternan con cierta

regularidad y la teoría moderna considera que la luz debe ser concebida como

una combinación de ambas. Había que ser un físico irreflexivo en efecto,

en el cambio de siglo y en la víspera de la moderna teoría cuántica, para

abandonar la teoría de partículas de 200 años de edad, como

"anticuada".

Si la economía hubiera llegado, en su

estado actual, a un estado en el que explicara adecuadamente todos los

fenómenos que ahora vemos podría haber alguna justificación para descartar

teorías por razón de su edad. Pero, como es ampliamente conocido y

aceptado por los propios economistas, no explica ni predice los acontecimientos

más elementales, como la actual recesión [NdeT: se refiere a la anterior, tras

el pinchazo de la burbuja de las "punto com", no de la iniciada en

2007 y que, a la fecha de esta traducción en marzo de 2013, no se ve final]. Los

economistas, se dice en broma, tienen retrospectiva 20/20; prevén el pasado

perfectamente. Pero los expertos más sensatos ni siquiera se aventuran a

adivinar cual será la profundidad o duración de la recesión actual, y la

mayoría de los que lo hicieron ya han demostrado estar equivocados.

Y, en efecto, por último, los mismos

economistas que descartan las teorías del valor trabajo por motivos de edad no

tienen problemas con teorías incluso más viejas, pero empíricamente mucho más

problemáticas como la ventaja comparativa, o la mano invisible.

Pasamos ahora a la segunda alegación,

que concebir la producción y el capital en términos de tiempo de trabajo ha

sido desacreditado. Como hemos visto, este argumento es en sí mismo

lógicamente erróneo, ya que depende de la idea de que para hacer esta medición

se debe utilizar el enfoque de equilibrio de Sraffa. Pero como mostrarán

los artículos que aparecen en esta revista, y como muchos otros ya publicados

también establecen, además, si se hace la medición utilizando el método de no

equilibrio de Marx, se llega a resultados completamente coherentes.

Así pues ¿qué es lo que en realidad ha

sido establecido por toda esta investigación, entonces? De hecho, la

siguiente proposición: que si se define el valor de un producto presuponiendo

que su valor no cambia durante el curso de la producción, entonces uno se

encuentra con contradicciones insolubles. Además, se encuentra que la

magnitud del producto, así definida, es idéntico, excepto por un numerario (un

coeficiente universal) a una magnitud dada enteramente por el consumo y

producción físicos de los productos. Sobre esta base, se argumenta que la

medición de la producción en términos de tiempo de trabajo está desacreditada y

es redundante.

Muy bien. Un científico podría

concluir de la siguiente manera: o

(1) no es posible medir la

producción en términos de tiempo de trabajo (o, si se hace así, es simplemente

una reformulación redundante de producto en términos de valor de uso, es decir,

de producto físico o "real";

o

(2) no es posible conceptualizar

adecuadamente la noción de determinación del producto por el tiempo de trabajo

escribiendo un sistema de ecuaciones simultáneas que presuponen que la economía

se reproduce perfectamente, y que los precios y los valores se mantienen

constantes durante la producción.

Prima facie, la primera idea carece de plausibilidad. Después de todo, todos sabemos que

una hora de trabajo produce mucho más, o mucho menos, en gran medida, en

función de la tecnología utilizada. Sería muy raro, entonces, si resulta

que el número de horas de trabajo en una cosa fuera siempre proporcional al

tamaño de la cosa. Un estadístico que encontrara ese resultado volvería

atrás y comprobaría sus datos, ya que los propios hechos demuestran que la teoría no puede ser verdad. A primera

vista, la conclusión más evidente es que este

método de determinación de la producción por hora de trabajo es un método

equivocado, que no hace lo que pretende hacer.

Un creciente cuerpo de investigación, en

gran parte ignorado en el presente debate italiano, ha demostrado este punto, y

en cambio, ha investigado la segunda, abandonada, línea de investigación, que

conduce a una determinación diferente y coherente de la magnitud de la

producción por el tiempo de trabajo, empleando lo que hoy conocemos como la

Interpretación Temporal de Sistema Sencillo (TSS, o TSSI). Aunque hay

muchos motivos para la cautela, la labor estadística está comenzando a sugerir

que esta determinación puede ofrecer o confirmar las explicaciones causales muy

diferentes y descuidadas de algunos de los fenómenos observables más

importantes de la economía moderna.

Más notablemente, y concluiré en este

punto, se sugiere que las fases prolongadas de descenso mundial en la tasa de

crecimiento de la producción (como quiera que se mida), como en la que ahora

vivimos, se podría explicar como una consecuencia del proceso de crecimiento en

sí, como un límite que la acumulación se coloca a sí misma. Se sugiere que

la crisis, y la incapacidad del mercado, no es un resultado de la interferencia

externa en el mercado, o de una mala regulación del mercado, sino del

funcionamiento del mercado.

En mi opinión, el hecho mismo de que

esta línea haya sido rechazada y de hecho reprimida, como ha ocurrido, es la

más clara evidencia histórica de que la economía no es una ciencia. Esta

conducta no es fiel a la idea de la ciencia, a la idea del choque libre de

explicaciones opuestas de la realidad observada, y además, no se corresponde

con lo que las otras ciencias, no importa cuán imperfectas sean, realmente

hacen en la práctica.

La respuesta, en mi opinión, debe estar

en los mecanismos reales por los cuales se organiza y financia esta profesión. La

economía está más cercana a la elaboración de la política que cualquier otra

ciencia social, y también más cerca del funcionamiento de las palancas de los

mecanismos que establecen el mercado mundial a lo largo de esta o aquella vía,

por lo menos el FMI, la OMC, los Tesoros de las grandes potencias, y así

sucesivamente.

Gramsci dijo una vez que el progreso

surge de una alianza entre los que piensan porque sufren y los que sufren

porque piensan, lo que es lamentable es que demasiados de los que son pagados

para pensar, terminan tratando de demostrar que nadie más está en el derecho de

hacerlo. En mi opinión, esta es la función del paradigma de equilibrio:

convencer a aquellos que piensan porque sufren de que no hay posibilidad de

poner fin a su sufrimiento. Esto se debe a que, si se adopta el paradigma

de equilibrio, la posibilidad de que nuestras circunstancias puedan cambiar ha

sido expurgada de la vía en la que a uno se le permite pensar.

Una de las grandes decepciones que

surgen del paradigma del equilibrio, del marco teórico y conceptual del

equilibrio, es la siguiente: Non c'è nulla da far [NdeT “no hay nada que hacer”]. La

gran máquina de la "globalización" es el resultado de mecanismos

automáticos e imparables, una parte del orden natural de las cosas igual de

inexpugnable, e inaccesible, como el Gran Orden Divino del universo medieval

que Galileo y Copérnico trajeron a la tierra donde los mortales ordinarios

podrían convertirse en parte de ella.

El mundo real, y el mercado real, como

el profesor Mazzetti ha señalado en otro lugar, no está sin embargo en

equilibrio, no se reproduzca perfectamente, está cambiando constantemente sus

precios, constantemente fracasando en dar salida a su producto. La posibilidad

de la crisis es siempre inmanente en ese sistema. Una vez que se teoriza

las variables subyacentes clave de este sistema (producción, inversión,

capital) en términos de tiempo de trabajo, uno encuentra una explicación para

el hecho de que esta posibilidad no es solamente latente, sino que realmente

irrumpe en el mundo en recesiones periódicas, las fases largas de descenso con

gran turbulencia política y alto desempleo, y no menos importante, la

polarización constante secular del mundo en un pequeño grupo de países ricos y

un grupo mucho más grande de naciones pobres.

La teoría del equilibrio purga de la

teoría esta posibilidad de crisis. La razón decisiva, en mi opinión, de

por qué la teoría del equilibrio se prefiere en casi todas las ramas de la

teoría económica a la teoría de no-equilibrio, es que en un marco de

equilibrio, en realidad es imposible teorizar las crisis. En su lugar, la

crisis siempre se convierte en el resultado de factores exógenos, de un mal

gobierno, una mala política monetaria, la política tecnológica, el sistema de

regulación, los sindicatos, los comunistas, los terroristas, los jeques

petroleros - cualquier cosa, de hecho, a excepción del propio sistema.

Eppur si muove. El sistema de

hecho produce crisis. Ahora estamos viviendo a través de lo que creo que es la

recesión periódica 28a del capitalismo y su cuarta gran ola prolongada de

declive en la acumulación. Tales eventos se han repetido con la

periodicidad de los cometas, en todas las combinaciones imaginables de la

política monetaria, el régimen de regulación, de gobernanza política. Atribuir

tales eventos regulares, cuya forma es más o menos

repetida en cada caso distinto, a causas históricas efímeras o transitorias, me

parece absolutamente acientífico. Por supuesto que tales causas externas interactúan

e impactan profundamente en el curso de estas crisis, pero creo que debemos

considerar al menos la posibilidad de que su determinante final sea el propio

mercado, y esta es la idea que es intolerable e inaceptable para aquellos cuya

poder y la riqueza se deriva de este mercado.

¿Por qué es inaceptable? Debido a

que, una vez que está claro que el sistema produce sus propias crisis, cambia

la perspectiva completa. Lo que en realidad sucede es lo siguiente: el

sistema de mercado, y sobre todo el mercado de capital, establece sus propios

límites sobre sí mismo. La cuestión se concibe al revés, incluso por los

opositores más mordaces de la globalización, porque en realidad, aceptan el

punto de vista teórico de que la globalización es un proceso automático y

natural, y limitan sus objetivos (literalmente en el caso de la tasa Tobin)

para "echar un poco de arena en la maquinaria". No tengo nada en

contra de arrojar arena en la maquinaria si mejora la condición humana, pero el

problema es en mi opinión, realmente mucho más grave, ya que el vehículo

descarrila periódicamente con o sin la arena. En este caso, el problema es

completamente diferente, es escapar con la mínima pérdida de vida. No hay ninguna

necesidad de detenerlo o de avanzar, este debate es falso. El problema es

qué hacer con los resultados alarmantes que surgen cuando se detiene por sí

sola.

¿Qué hay que hacer? Es precisamente

en los momentos de fracaso que la conciencia humana se convierte en un factor. En

un coche rápido en una autopista recta, el conductor necesita sólo atender al

acelerador y en los coches americanos, incluso esto puede ser colocado en

automático. Pero una vez que el coche comienza a girar, el conductor tiene

que conducir. Entonces, incluso las pequeñas acciones cuentan, y lo que se

hace importante no es lo grande que seas, sino lo mucho que sepas. Los

arquitectos de la globalización forzosamente usan una teoría que oculta lo que

está pasando. Las víctimas de la globalización necesitamos una teoría que

aclare lo que está pasando, eso es lo que la nueva investigación ofrece.

Alan Freeman

Traducido de la versión en Inglés de 'Valore e Marx: Perche sono importanti", que apareció en Vasopollo, L (2002) (ed)' Un Vecchio Falso Problema: La Transformazione dei valori en prezzi di nel Capital de Marx, Roma: Laboratoria per la critica sociale, pp 63-79

Se presentó en la conferencia de mayo de 2002 organizada por el Laboratorio per la critica sociale en Roma

En él se resume el debate hasta ahora sobre los enfoques temporal y simultáneo al valor y sobre las supuestas inconsistencias en el enfoque de Marx.

En línea en http://mpra.ub.uni-muenchen.de/2618/

MPRA Paper No. 2618, publicado el 7 de Noviembre de 2007 / 02:36

martes, 5 de febrero de 2013

¿Podría Keynes poner fin a la crisis? Presentando el multiplicador marxista

International Socialism - Número: 136

Publicado: 08 de octubre 12

Guglielmo Carchedi

Para Marx, la causa inmediata de la crisis es la caída de la tasa media de ganancia (ARP). 1 Un número creciente de estudios han demostrado que esta tesis no sólo es lógicamente consistente, sino que también es apoyada por un material empírico sólido y en crecimiento. 2 Si la decreciente rentabilidad es la causa del desplome, el desplome sólo terminará si la rentabilidad de la economía, se embarca en una senda de crecimiento sostenido. Entonces, la pregunta pertinente es: ¿pueden las políticas keynesianas restaurar la rentabilidad de la economía? ¿Pueden poner fin al desplome?

Para empezar, ¿cuáles son las políticas keynesianas? En primer lugar, son políticas económicas inducidos por el estado. En segundo lugar, pueden ser políticas de redistribución o políticas de inversión. En tercer lugar, deben ser financiadas por el capital financiado y no financiadas por el trabajo. Si son financiadas por el trabajo, son políticas neoliberales. En cuarto lugar, en el caso de las políticas de inversión inducidas por el estado, pueden ser tantociviles (principalmente en obras públicas como carreteras, escuelas, hospitales, etc, con el fin de evitar la competencia con los sectores privados que ya están experimentando dificultades económicas) o militares. No voy a tratar del "keynesianismo militar", porque en la actualidad esto no es lo que los economistas keynesianos proponen para poner fin a la crisis. Algunos podrían pensar que una guerra de este tipo podría ser la única manera de salir de la depresión. Esta es una admisión abierta de la monstruosidad de este sistema. Pero entonces ¿por qué salvarlo? Entonces lo que sigue se refiere sólo a las políticas keynesianas civiles.

Para empezar, ¿cuáles son las políticas keynesianas? En primer lugar, son políticas económicas inducidos por el estado. En segundo lugar, pueden ser políticas de redistribución o políticas de inversión. En tercer lugar, deben ser financiadas por el capital financiado y no financiadas por el trabajo. Si son financiadas por el trabajo, son políticas neoliberales. En cuarto lugar, en el caso de las políticas de inversión inducidas por el estado, pueden ser tantociviles (principalmente en obras públicas como carreteras, escuelas, hospitales, etc, con el fin de evitar la competencia con los sectores privados que ya están experimentando dificultades económicas) o militares. No voy a tratar del "keynesianismo militar", porque en la actualidad esto no es lo que los economistas keynesianos proponen para poner fin a la crisis. Algunos podrían pensar que una guerra de este tipo podría ser la única manera de salir de la depresión. Esta es una admisión abierta de la monstruosidad de este sistema. Pero entonces ¿por qué salvarlo? Entonces lo que sigue se refiere sólo a las políticas keynesianas civiles.

Redistribución inducida por el Estado

Supongamos que el estado produce una redistribución de valor del capital al trabajo a través de legislación pro-trabajo, impuestos progresivos, etc. Por supuesto, es el resultado neto de estas políticas lo que cuenta. Si el estado recorta impuestos estatales al trabajo pero también reduce el gasto público en servicios como la sanidad o la educación, o el trabajo paga por esos servicios, neutralizando así el efecto de la subida salarial en consumo, o su mayor consumo es neutralizado por un menor gasto del estado en servicios pro-trabajo.A continuación, vamos a suponer que los salarios netos (directo, indirecto y diferido) aumentan. Se venden más artículos de consumo y el trabajo consume más. Por ello, estas políticas se supone que son pro-trabajo. Se supone que la venta de bienes de consumo invendidos estimula la producción de medios de consumo. Esto generaría demanda de medios de producción. Un ciclo alcista comenzaría. Y es por eso que estas políticas se supone que son pro-capital también. Tanto el capital como el trabajo ganarían. Esta es la base del reformismo keynesiano, de la colaboración entre clases.

Pero, ¿un mayor consumo del trabajo realmente causa una mayor producción de bienes de consumo y entonces de bienes de producción y con ello un mayor empleo y crecimiento económico? Supongamos que algunos bienes de consumo son invendidos. Esta es la hipótesis detrás de intervencionismo keynesiano (falta de demanda). En este caso, el aumento de los salarios causa la venta de bienes de consumo no vendidos y no una mayor producción de estos bienes. La redistribución keynesiana fracasa en sus propios términos, en términos de producción inducida por la demanda, y por lo tanto el empleo y la recuperación.

Pero el capitalismo prospera no si la producción aumenta sino si aumenta la rentabilidad. Una vez que se introduce la rentabilidad, todo cambia. Si un capitalista no puede vender su producción, sufre una pérdida. Si más tarde, debido al aumento de los salarios, las mercancías se venden, realiza las ganancias no realizadas. Pérdidas y ganancias se anulan. Sin embargo, la rentabilidad cae. La prueba requiere tres pasos.

(A) Tome el sector que produce medios de consumo. Bajo la hipótesis más favorable para el argumento keynesiano, la totalidad del incremento salarial se gasta (en bienes de consumo). Este sector, por un lado sufre una pérdida por mayores salarios, pero por el otro puede vender medios de consumo invendidos por un precio igual. El numerador de la tasa de ganancia no se modifica. Sin embargo, el denominador aumenta debido a la mayor inversión en capital variable. Aumenta el consumo del trabajo, pero cae la tasa de ganancia.

(B) A continuación, tome el sector que produce medios de producción. Su numerador decrece (debido al aumento de los salarios y por tanto los beneficios más bajos) y el denominador crece (debido a la mayor inversión en fuerza de trabajo). En este sector también aumenta el consumo del trabajo, pero la tasa de ganancia cae.

(C) Por último, los salarios más altos en el sector que produce medios de producción lleva a una mayor demanda y consumo de los trabajadores de ese sector y por lo tanto a un beneficio extra para el sector que produce medios de consumo. Pero también es igual a la pérdida de capital en el primer sector. La pérdida en el sector I y el beneficio en el sector II se anulan.

Los numeradores de los dos sectores vuelven al valor original. Sin embargo, los denominadores han aumentado. La tasa media de ganancia (ARP) para los dos sectores cae. Dos cosas se desprenden. En primer lugar, los salarios y por lo tanto el consumo pueden aumentar sin que caigan los beneficios (no la ARP). En segundo lugar, la producción no se incrementa. Lo que aumenta es la realización de las mercancías previamente producidas. En resumen, el consumo del trabajo se eleva, pero la producción sigue siendo la misma y cae la ARP. La redistribución keynesiana falla no sólo en su propio terreno, la producción, sino también por razones de rentabilidad, el aumento en el consumo del trabajo y el agravamiento de la crisis son dos caras de la misma moneda.

Supongamos ahora que los salarios sigan aumentando hasta el punto de que todos los bienes de consumo se venden. Dado que existe una demanda suficiente, no hay necesidad de una intervención keynesiana. Sin embargo, ¿no estimularía una nueva subida de los salarios la producción adicional de bienes de consumo? No. La producción aumenta si aumenta la rentabilidad y hay demanda para la producción adicional, es decir, si la plusvalía adicional puede ser producida y realizada. La producción no aumenta si una de estas dos condiciones no se cumple.

Los salarios más altos aumentan la demanda de bienes de consumo, pero al mismo tiempo, reduenr la tasa de ganancia. Algunos capitalistas pueden decidir aumentar la producción, incluso en los niveles más bajos de rentabilidad. Pero con el tiempo, a pesar de sus esfuerzos, la producción de la economía disminuye. De hecho, si caen los beneficios, (a) menos plusvalía se puede generar y por ello reinvertir, y las reservas no se invierten en actividades cuya rentabilidad sigue disminuyendo y, (b) debido a los mayores salarios, los capitalistas más débiles van a la quiebra y cesan la producción. De ello se desprende que los capitalistas en su conjunto reducen su producción a pesar de una mayor demanda y, a pesar de sus esfuerzos para cumplir con esa demanda.

Así, la ecuación

salarios más altos = más consumoes correcta. Sin embargo, la ecuación

más consumo = más producciónes incorrecta debido a que (a) en el caso de ventas residuales, los salarios más altos no afectan la producción (sólo se fomenta la realización de las mercancías ya producidas), mientras que la rentabilidad cae y (b) desde el punto en el que toda la producción se ha vendido, el aumento de los salarios disminuye la rentabilidad y por tanto

la producción La producción es o invariable o menor, pero la rentabilidad cae en ambos casos. Los salarios más altos no pueden poner fin al desplome, sino que lo empeoran. La medicina keynesiana es peor que la enfermedad.

Lo anterior ha arrojado luz sobre la diferencia esencial entre el enfoque keynesiano y el marxista. Al contrario que éste, para el primero la rentabilidad no es el determinante esencial de la producción. El enfoque keynesiano invierte el orden de la causalidad. En él la rentabilidad es una consecuencia de la mayor demanda inducida por la producción, una consecuencia de la mayor producción física inducida por un mayor consumo. En el enfoque marxista, una mayor producción es la consecuencia de una mayor rentabilidad. Las consecuencias teóricas, políticas e ideológicas son de largo alcance.

Si una mayor demanda (inducida por el aumento de los salarios) estimulara la producción, la economía tenderá hacia un punto en el que, dada una redistribución a favor del trabajo, se encontrarían una mayor demanda y una mayor oferta. Este es el punto en el que se unen el crecimiento y el equilibrio. Esta es la ilusión de la economía convencional. Pero si la mayor demanda inducida por el aumento de los salarios no estimula la producción, sino que en realidad provoca su caída debido a la rentabilidad decreciente, la demanda y la oferta no puede encontrarse y ningún punto de equilibrio puede alcanzarse. Para contrarrestar la caída en la rentabilidad, los salarios tendrían que aumentar de nuevo. El resultado es una secuencia descendente de puntos de no-equilibrio entre demanda y oferta que son otras tantas estaciones hacia la crisis. Al contrario que en el enfoque keynesiano, el aumento de los salarios a costa del capital no contribuye al movimiento hacia el equilibrio y el crecimiento, sino al movimiento hacia la depresión y las crisis.

Esta conclusión es importante para la política económica, ya que muestra que las políticas destinadas a estimular el crecimiento a través de la redistribución pro-trabajo están condenadas al fracaso. Pero esta conclusión también es importante desde un punto de vista teórico y político porque, al negar que el sistema, teniendo en cuenta las políticas de redistribución apropiados, pueda tender hacia el equilibrio y el crecimiento, negamos que este sistema es (o puede hacérsele que sea) racional . La teoría economica burguesa, por otro lado, sostiene que el sistema está en o tiende al equilibrio en los mayores niveles de producción y consumo y que por lo tanto es racional. Si este fuera el caso, las consecuencias para la lucha obrera sería devastador porque la lucha contra este sistema se convertiría en una lucha contra un sistema racional y por lo tanto una lucha irracional, espontaneística. Pero si el sistema es irracional, ya que tiende hacia las crisis, a pesar de las políticas keynesianas (u otras), la lucha obrera es la manifestación consciente del movimiento objetivo de la economía hacia las crisis.

Por otra parte, el Estado puede inducir una redistribución del valor del trabajo al capital a través de la caída de los salarios y otras medidas. Estas son políticas neoliberales (lo opuesto a keynesianas). Sin embargo, se deben considerar brevemente. Un recorte salarial aumenta la rentabilidad. Pero al mismo tiempo reduce la demanda de bienes de consumo. En este caso, los capitalistas reducen su producción no porque los beneficios caigan sino por las caídas de la demanda. ¿Acaso no debe la mayor rentabilidad reactivar la economía, a pesar de la menor demanda y producción? ¿No se pueden hacer más beneficios en relación con el capital invertido en un nivel más bajo de la producción?

En una crisis, si la demanda de bienes de consumo cae por menores salarios, los beneficios adicionales de los salarios más bajos no se reinvierten en ese sector y por lo tanto no puede estimular la inversión en la producción de medios de consumo. Por otra parte, el capital no desinvierte en el sector II e invierte en el sector I porque la rentabilidad cae también en el sector I. Los beneficios adicionales son o apartados como reservas o invertidos en los sectores no productivos (comercio, finanzas y especulación) donde la rentabilidad es más alta (pero sólo mientras la burbuja no se rompe) o se pueden mover a países donde pueden ser reinvertidos más lucrativamente. En algunos países más que en otros, pueden alimentar la corrupción, la delincuencia y las ineficiencias (Italia es un caso típico). En cualquier caso, estos beneficios adicionales no pueden hacer que la economía marche de nuevo.

El Estado también contribuye a desviar el valor de los sectores productivos. En la coyuntura actual, dados los altos niveles de deuda pública, el (plus) valor apropiado por el Estado (por ejemplo, a través de mayores impuestos) se utiliza para disminuir las pérdidas estatales o las pérdidas del capital financiero. Los economistas keynesianos perciben la "austeridad" (una palabra cargada ideológicamente que debe ser cuidadosamente evitada) inducida por el estado como la causa de (la profundización de) la crisis. En realidad, la depresión del consumo (salarios más bajos) es la consecuencia de la caída de la rentabilidad, un intento por parte del capital privado a través del estado para restaurar la ARP.

En suma, las políticas neoliberales no son la causa del desplome (son la consecuencia del desplome, uno de los factores que contrarrestan la caída de la ARP) y fracasan en poner fin al desplome porque los beneficios se desvían de las inversiones productivas y no, como sostienen los autores keynesianos, porque los recortes salariales reduzcan el consumo. El dilema "austeridad" versus crecimiento (medidas políticas pagadas por el trabajo o por el capital) como un remedio contra el estancamiento es falso. Ni las políticas de redistribución pro-trabajo ni pro-capital pueden acabar con el desplome. Esto se puede fundamentar empíricamente. Considere lo siguiente:

Figura 1: participación de los salarios y ARP en los sectores productivos de Estados Unidos

Escala de la derecha (línea gris): salarios / beneficios

Escala de la izquierda (linea negra): ARP

Este gráfico muestra que hasta 1986 los salarios aumentaron en relación con los beneficios y la ARP cayó, conforme a Marx, pero no al subconsumismo keynesiano. De 1987 a 2009 los salarios cayeron en relación con los beneficios y la ARP aumentó, una vez más conforme a Marx, pero no al subconsumismo keynesiano. Sin embargo, la tendencia en el ARP se mantiene decreciente a lo largo de todo el período. Ambas redistribuciones, pro-trabajo y pro-capital no impidieron que la ARP cayera tendencialmente.

Inversiones inducidas por el estado

El punto más fuerte de las políticas keynesianas no es la redistribución inducida por el estado sino la inversión inducida por el estado. Por regla general, esos autores (también marxistas) promotores de políticas de inversión inducidas por el estado como una forma de poner fin a la crisis, omiten un punto fundamental, es decir, quién se supone que va a financiar estas inversiones (véase la nota 4). Hay dos posibilidades: políticas de inversión inducida por el estado financiadas por el capital y financiadas por el trabajo. Voy a considerar sólo la inversión financiada por el capital porque las inversiones financiadas por el trabajo no son lo que los autores keynesianos proponen para acabar con el estancamiento.Vamos a distinguir entre el sector I, el productor de obras públicas y el sector II, el resto de la economía. La plusvalía, S, es apropiada (por ejemplo, gravada) por el estado del sector II y canalizada hacia el sector I para la producción de obras públicas. 3 En lugar de gravar la plusvalía, el Estado puede apropiarse de las reservas no utilizadas. Pero en cuanto a capital se refiere, se trata de una pérdida y por lo tanto una deducción de la plusvalía. Habiéndose apropiado de S del sector II, el Estado paga al sector I un cierto beneficio, p, y avanza el resto, S-p, al sector I para la producción de obras públicas.

Consideremos en primer lugar los efectos para el Estado. El estado recibe obras públicas del sector I por valor de S-p+p~, donde p~ es el valor excedente generado en el sector I (sea p~ igual a p o no). El sector I se da cuenta de sus beneficios, ya que ha recibido p del Estado, mientras que p~ pertenece al Estado. ¿Cómo realiza el estado S-p+p~, el valor total incorporado en las obras públicas? Bajo el capitalismo el valor se realiza sólo si y cuando se transforma en dinero a través de la venta del valor de uso en el que se incorpora. Dado que el estado no vende obras públicas (a menos que las privatice, pero la privatización está fuera de nuestro alcance actual), parece que ese valor sigue siendo potencial, atrapado en un valor de uso sin vender. Sin embargo, las obras públicas pueden realizar su valor de una manera diferente. Su valor de uso es consumido por los usuarios de las mismas que, a cambio de este uso, debe pagar, en principio, por la parte del valor contenido en la obra pública que consumen. Una vez que las obras estén totalmente consumida, el estado recibe S-p+p~. El Estado ha realizado el valor potencial de las obras públicas mediante el cobro al capital y al trabajo por su uso. Estas tarifas son una reducción indirecta de los salarios y los beneficios. El estado ha ganado S-p+p~, el sector I ha ganado p, el sector II ha perdido S, y el sector privado ha perdido S-p.

Considere los efectos sobre la ARP. El sector II pierde S, pero el sector I gana p. En suma, el capital privado pierde S-p para el estado. El numerador de la ARP en esa suma. La ARP cae. Pero este no es el final de la historia. La plusvalía capitalizada avanzada por el estado, S-p, es invertido por el sector I. Para determinar el efecto de esta inversión en la rentabilidad, debemos introducir lo que llamaré el multiplicador marxista.

Para producir obras públicas, el sector I adquiere fuerza de trabajo y medios de producción de otras empresas de ambos sectores. A su vez, estas empresas realizan nuevas compras de medios de producción y fuerza de trabajo. Este efecto múltiple se propaga por toda la economía. Bajo la hipótesis más favorable para el argumento keynesiano, las inversiones inducidas por el estado son lo suficientemente grandes para absorber primero los bienes no vendidos y entonces estimular la producción nueva. Dado que las empresas que participan en el efecto cascada tienen diferentes composiciones orgánicas, tres casos son posibles.

(A) S-p, la inversión inicial del sector I, más el efecto dominó en toda la economía, son tales que forman una sección representativa de toda la economía. Entonces la tasa de ganancia generada por ella es igual al promedio de la economía. La ARP después de estas inversiones no cambia. Tampoco el empleo. La política fracasa.

(B) Alternativamente, la cadena de inversión se detiene en un punto en el que la composición orgánica de todos los capitales invertidos (incluyendo los iniciales) es superior a la media. A continuación el ARP cae. El empleo cae también. Una vez más la política falla. La razón por la que la mayor composición orgánica de este agregado empeora la crisis es que las inversiones adicionales han ido principalmente a las empresas más eficientes (las de mayor composición orgánica). Con la venta de su producción superior al mismo precio que el de la menor producción de los rezagados, se apropian de valor de estos últimos y, eventualmente, los empujan fuera del mercado, lo que empeora la crisis.

(C) En el caso contrario, cuando la composición orgánica media cae como resultado de estas inversiones, la ARP y el empleo.caen Pero entonces, la política keynesiana ha ayudado a los capitales menos eficientes, aquellos con menor composición orgánica y por lo tanto menor eficiencia, a sobrevivir. En este caso, esta política pospone el estancamiento en lugar de ponerle fin.

Tenga en cuenta que los tres resultados posibles no son opciones políticas que puedan ser influenciadas por la política del estado. Una vez que el capital inicial inducido por el estado se ha invertido, el resultado final en términos de composición orgánica y ARP depende del funcionamiento espontáneo del sistema, es decir, de qué capitales reciben comisiones de otros capitales. El Estado puede influir sólo en el primer paso, por la puesta en marcha de inversiones públicas a los capitales de baja composición orgánica. Pero entonces, como en el caso (c) anterior, ayuda a aumentar la rentabilidad, sino también para mantener las capitales menos eficientes a flote.

Pero aparte de esto, el resultado más probable es un aumento de la composición orgánica combinada y por lo tanto una disminución de la ARP porque cada capital en la cascada tenderán a comprar el material que necesite de los más baratos postores. Estos suelen ser los más eficientes, aquellos cuya composición orgánica es alta en relación a la media. La inversión adicional inducida por la inversión inicial del Estado se destinará principalmente a estos productores. La composición orgánica crece y la ARP cae. En resumen, como consecuencia de la inversión inducida por el estado, o la rentabilidad promedio cae o, si se eleva, las capitales menos eficientes se mantienen artificialmente con vida. La crisis o se agrava o se pospone. Y si se pospone, el capital no puede auto-destruirse y la recuperación se retrasa aún más. En ningún caso puede reiniciarse la economía.

Al lado de los límites subrayadas por el multiplicador marxista, la redistribución inducida por el estado y / o las políticas de inversión encuentran un obstáculo adicional. Ellas son posibles cuando el capital privado puede soportar la pérdida de plusvalía (o de reservas). Pero cuando el capital se hunde en la crisis, cuando la rentabilidad cae, su financiación es cada vez más problemática. Estas políticas se pueden aplicar donde menos se necesitan y no se puede utilizar cuando más se las necesita. Esto demuestra lo poco realista es la llamada también por marxistas prominentes de una ola masiva de redistribución inducido por el estado financiada por el capital y / o inversión en la difícil situación económica actual como una salida a la crisis. 4

Algunos autores keynesianos proponen estimular la demanda no a través de la redistribución ni tampoco a través de las inversiones, sino aumentando la cantidad de dinero. El supuesto es que la causa última de la crisis es la falta de demanda por lo que una mayor cantidad de dinero en circulación podría estimular la demanda. El argumento en contra de este punto de vista no es tanto si estas políticas son inflacionarias (como los economistas austriacos sostienen) o no.

Más bien, la objeción es que la emisión de dinero aumenta la representación del valor en lugar del valor en sí. La economía no puede reiniciarse si la plusvalía producida en relación con el capital invertido no se modifica. Por otra parte, mediante la impresión y distribución de dinero, se redistribuye el poder adquisitivo. Pero hemos visto que ni la redistribución favor de los trabajadores ni a favor del capital, es la manera de salir de la crisis. Pero por lo general, por "imprimir dinero" se entiende la concesión de crédito. La idea de que el crédito es dinero es casi universalmente aceptado y no obstante fundamentalmente erronea. Mediante la creación de crédito, no se "crean dinero de la nada", una proposición absurda. De la nada, se puede crear nada. Mediante la creación de un crédito uno simplemente crea deuda. Así que la crisis se pospone hasta el momento del pago de la deuda.

Esta es una de las razones por las cuales el Estado puede decidir pedir prestado el capital necesario para las obras públicas en lugar de expropiarlo del capital. Pero con el tiempo las deudas deben ser pagados. El argumento keynesiano es que la deuda se puede pagar cuando, debido a estas políticas, se reinicia la economía y la apropiación de la plusvalía necesaria para la amortización de la deuda no ponga en peligro la recuperación. Pero esto es una ilusión.

De hecho, hemos visto que la inversión financiada por el capital inducida por el estado no puede reiniciar la economía. A lo sumo, puede postergar el estallido de la crisis. Entonces, si las políticas anticrisis bien pro-trabajo o bien pro-capital son impotentes contra la crisis, la crisis debe seguir su curso hasta que ella misma crea la condición de su propia solución. Se trata de la destrucción de capital. Sólo cuando suficientes capitales (anteriores) han sido destruidos (han ido a la quiebra) puede las unidades productivas más eficientes empezar a producir otra vez a mayor escala. De ello se desprende que, si estas políticas como mucho aplazan el estallido de la crisis, también retrasan la recuperación. Al posponer la recuperación, estas políticas son un obstáculo,más que una condición para el reembolso por parte del Estado de su deuda. 5

La tesis de que las políticas de redistribución y de inversión inducidas por estado, posiblemente a través de los empréstitos del Estado, podría comenzar una recuperación sostenida, siempre y cuando la escala sea lo suficientemente grande, no sólo es teóricamente inválido (véase más arriba), sino que además no tiene fundamento empírico. El ejemplo que suele mencionarse es el largo período de prosperidad que siguió a la Segunda Guerra Mundial, la llamada época dorada del capitalismo. Supuestamente, el endeudamiento público hizo posible que el estado de los EE.UU. financiara las políticas keynesianas y así comenzara el largo período de prosperidad. En realidad, la deuda federal bruta de EE.UU. como porcentaje del PIB disminuyó constantemente durante la Edad de Oro, de 121,7 por ciento en 1946 al 37,6 por ciento en 1970. El largo período de prosperidad se debió a la reconversión, es decir, a la reconstitución del capital civil, y a la liberación del poder adquisitivo acumulado después de la guerra. 6

Las lecciones para el trabajo

Lo anterior no debe interpretarse como si el trabajo debiera ser indiferente a las políticas de redistribución y/o inversión inducidas por el estado. Por el contrario, el trabajo debe luchar con fuerza por tales políticas. Pero esta lucha debe llevarse a cabo no desde una perspectiva keynesiana sino a partir de la perspectiva adecuada, marxista,El enfoque keynesiano considera que las políticas keynesianas como una forma de mejorar las condiciones tanto del trabajo como del capital, una manera de contrarrestar o salir de la recesión. Desde el punto de vista marxista, las políticas de redistribución y/o inversión financiadas por el capital inducidas por el estado no tiene que ser keynesiano, es decir, no tienen que llevar el contenido ideológico unido a la palabra, la comunidad de intereses entre las dos clases fundamentales. La perspectiva marxista enfatiza (a) que estas políticas pueden mejorar mucho al trabajo, pero son impotentes contra la crisis, que a lo sumo puede posponerla, y (b) el potencial político de estas políticas. A través de la lucha del trabajo para unas mejores condiciones de vida y de trabajo, puede surgir y crecer entre los trabajadores la conciencia de que cada vez que estas políticas son pagadas por el capital, el capital se debilita tanto económica como políticamente, y que el trabajo puede explotar esto para debilitar el yugo del capital .

Desde la perspectiva marxista, la lucha por la mejora de la porción del trabajo y la sedimentación y acumulación de conciencia antagónica del trabajo y poder a través de esta lucha deben ser las dos caras de la misma moneda. Esta es su verdadera importancia. Ellos no pueden poner fin a la crisis, pero sin duda pueden mejorar las condiciones de trabajo y, dándole la perspectiva adecuada, promover el fin del capitalismo.

Notas

1: La caída de la ARP es la causa inmediata porque ella misma está causada por la competencia tecnológica, es decir, mediante la introducción de nuevas tecnologías de "ahorro" de trabajo pero aumento de eficiencia.2: Ver Carchedi, 2011a; Carchedi, 2011b; Roberts, 2012, así como la literatura en estas obras. Marx define la tasa de ganancia como s / (c + v), donde s representa la plusvalía, c el capital constante (es decir, el capital invertido en medios de producción) y v el capital variable

(es decir, el capital invertido en fuerza de trabajo, más o menos equivalente a los salarios). Así, s es el numerador y (c + v) el denominador de la ecuación de tasa de ganancia. La tasa de ganancia depende de la tasa de plusvalía (s / v) y la composición orgánica del capital (c: v).

3: Esta es una simplificación. El Estado se apropia, por ejemplo por impuestos, de la plusvalía de ambos sectores. El asunto es que el sector I recibe más plusvalía para invertir de la que pierde para el Estado.